2021年最后一个月,国际美妆巨头来了一次集体大爆发——宝洁、皮尔法伯、欧莱雅、拜尔斯道夫和欧舒丹共发生5起收购,金额总计近29亿元。

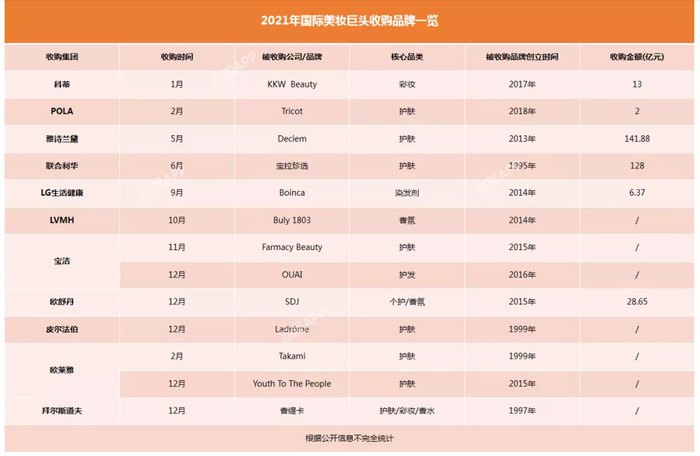

这只是去年国际巨头“抢滩美妆市场”的一个缩影。据化妆品观察不完全统计,2021年,雅诗兰黛、联合利华等11家企业共计完成或发起13起收购,超半数发生于下半年。相比之下,2020年,这些国际美妆巨头中仅有4家发生6起收购,且部分为前一年已启动的收购项目。

这或许意味着,在经历一年的缓步期后,国际美妆巨头再次掀起品牌收购潮。

2021年,巨头收购品牌有3大特点

据化妆品观察梳理发现,2021年,国际巨头在美妆行业发起的收购案,整体呈现出以下几大特点。

第一、“出手阔绰”,收购金额翻32倍

据已披露的公开信息不完全统计,2021年国际美妆巨头用于收购的金额合计逾319亿元,其中不乏单笔超百亿元的大单。这一数字,是2020年10余亿元的32倍。

其中,2021年初,雅诗兰黛宣布了其史上最大规模收购交易——收购The Ordinary母公司Deciem。通过追加投资10亿美元(约合人民币64.49亿元),雅诗兰黛对Deciem持股由29%增至76%,并计划在三年内将后者完全收购。

按照这笔交易对Deciem的估值,雅诗兰黛完成收购需花费的总金额将达到22亿美元(约合人民币141.88亿元)。该金额刷新了雅诗兰黛的最高收购记录。

图源The Ordinary官方微博

联合利华同样“出手阔绰”。去年6月,联合利华拿下美国护肤品牌宝拉珍选(Paula's Choice)。据业内人士预估,交易金额在20亿美元(约合人民币128亿元)左右。

科蒂收购金·卡戴珊个人美妆品牌KKW Beauty 以及欧舒丹收购SDJ的金额,也分别达到了数十亿元级别。

第二、瞄准新锐品牌,巨头开启“抢新大战”

收购频频的背后,是美妆巨头们对新锐品牌的青睐。而相比以往的收购,2021年被收购品牌要更加“新”。

据化妆品观察梳理,在去年被收购的13家品牌/公司中,2013年及以后成立的占比近七成。也就是说,这些品牌/公司在被收购时,创立时间不足8年,最新的一家仅成立3年。

“收购新锐品牌是目前的必然趋势。在渠道变革的大环境下,传统品牌在消费者洞察方面是比较欠缺的,而新锐品牌做数字化渠道,在私域流量运营方面更有优势。”某机构投资人如是表示。

以科蒂收购的KKW Beauty为例,后者在Instagram拥有1.9亿粉丝,极受年轻群体关注。KKW自带的互联网基因及DTC模式,将有助于科蒂美妆部门业绩增长和集团进一步转型。此前科蒂曾因大规模收购宝洁旗下品牌“消化不良”,业绩持续下滑。据悉,收购完成后,双方将于2022年推出合作产品。

第三、偏爱护肤品牌,纯净美妆受热捧

2021年,在被收购的品牌中,以护肤为核心品类的品牌占比过半,更值得注意的是,其中有5个品牌都主打天然、有机、环保的产品理念,即定位于Clean Beauty(纯净美妆)。

例如,欧莱雅收购的美国护肤品牌Youth To The People,主张将超级食物(具有促进健康特性的食物)成分作为化妆品原料打造护肤产品。常见成分包括牛油果、藜麦、羽衣甘蓝、奇亚籽、辣木籽等,其中富含抗氧化剂、维生素、脂肪酸等营养成分,宣称可实现皮肤修护和抗衰老。

宝洁公司收购的Farmacy Beauty同样定位天然护肤,主张从世界各地的有机农场提炼天然成分用于护肤品。“该品牌根植于科学与天然原料,非常有潜力,能够填补宝洁投资组合的空白。”宝洁全球护肤和个护业务总裁兼董事长Markus Strobel表示。

图源法沫溪FARMACY官方微博

根据美业颜究院发布的《2021纯净美容趋势分析及预测》,2020年全球纯净美妆市场为54.4亿美元(约合人民币346.8亿元),到2027年预计将达到115.6亿美元(约合人民币736.8亿元),年复合增长率为12.07%。随着巨头的争相布局,纯净美妆或将迎来一轮大爆发。

“收购风”再起,巨头比拼进入下半场

据化妆品观察不完全统计,近十年(2012-2021年),包括雅诗兰黛、宝洁、资生堂等在内的12大国际美妆巨头,共发生上百起收购。

其中,2015-2019年的五年间,收购的数量分别为7家、12家、15家、15家、17家,收购频次呈现逐年递增的趋势。2020年,由于疫情大部分企业对收购扩张按下暂停键,这一数量锐减到6家。到2021年,收购数量再次回升,增至13家。

多位业内人士认为,以2020年为分水岭,美妆巨头的收购潮已来到下半场。

一方面,自主孵化品牌时间成本高、难度大,面对激烈的市场竞争,巨头们体量较大、资金较足,收购是最有利的选择。巨头们往往也会“左手买,右手卖”,寻求最佳的品牌组合。

典型如雅漾母公司皮尔法伯(Pierre Fabre),在剥离护肤品牌科兰黎(Galenic)后,选择了加码处于上升赛道的植物芳疗,收购天然芳疗护肤品牌Ladr me。

此前,皮尔法伯旗下已有的植物芳疗品牌Naturactive仅在药房销售,而Ladr me的百货商店渠道将补充其销售网络。“通过品牌间在研发和渠道上的协同效应,或可以实现1+1>2的效果。”一业内资深人士如是表示。

另一方面,在消费升级大背景下,多家巨头欲借力高端市场,以保证业绩持续增长。

以欧莱雅为例,其高档化妆品部门于2021年新进Takami、Youth To The People两家护肤品牌,高端品牌矩阵再次强化。

图源Takami官网

根据公开信息,欧莱雅目前高端化妆品牌几乎全部来源于收购,如兰蔻、YSL、碧欧泉、赫莲娜等。财报显示,2021年前三季度,欧莱雅高档化妆品销售收入实现639亿元,同比增长25.4%。显然,高端市场已成为推动欧莱雅集团盈利增长的关键。

国际日用消费品巨头宝洁去年也通过收购好莱坞明星御用发型师Jen Atkin创立的护发造型潮牌OUAI,布局高端护发产品市场。公司首席执行官亚历克斯·基斯(Alex Keith)认为,这一收购“可以帮助填补宝洁产品组合中空白的品牌”。

“未来巨头的逻辑一定是通过补充品牌矩阵来做大市场,从而覆盖不同的品类和定位,快速而全面地洞察消费需求变化趋势,获取更广泛的新客群。”上述业内人士补充道。

来源:化妆品观察

Pages you might like

Pages you might like

Latest information

Latest information

Follow official account

Follow official account

Online support

Online support

鄂ICP备2022017323号

鄂ICP备2022017323号

鄂公网安备 42018502006493

鄂公网安备 42018502006493

Launch Exhibition

Launch Exhibition

Release information

Release information

Today's topic

Today's topic