12月28日,德盈控股国际有限公司(以下简称“德盈控股”)通过港交所聆讯,拟香港主板IPO上市,光大证券为其独家承销商。

同时,德盈控股 (02250) 进行了2022 年 1 月 7 日招股,拟全球发售 1.2 亿股,其中香港公开发售占 10%,国际发售占 90%,另有 15% 超额配股权。发售价为每股 2.05 港元-3.45 港元,每手 1000 股,最多募资约 4.14 亿港元。预期 2022 年 1 月 17 日 (星期一) 正式登陆港交所。

假设每股发售价 2.75 港元 (按发售价中位数),超额配股权未行使,德盈控股预计上市总开支约 4,420 万港元。

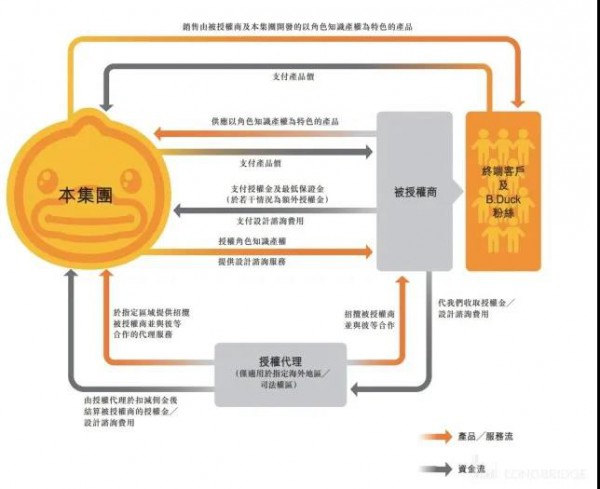

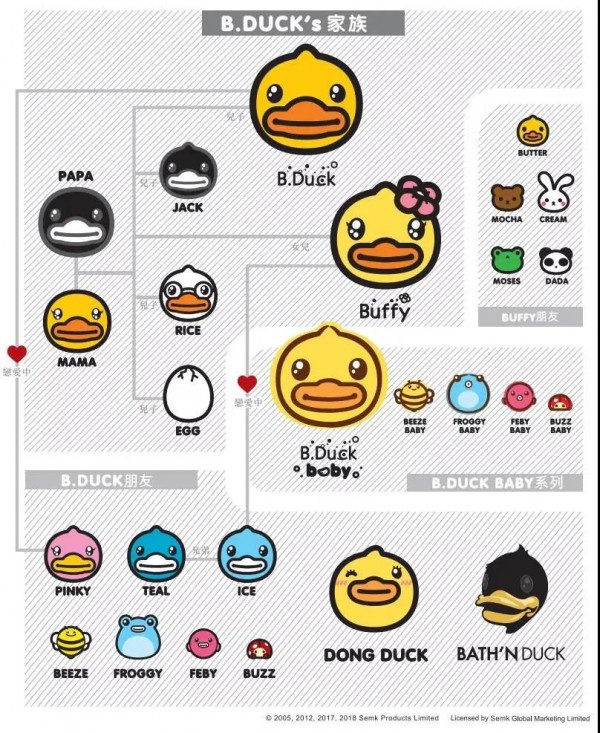

德盈控股业务核心为知识产权及品牌,包括横跨多个渠道创建、设计及授权自创、自有及标志性的 B.Duck 家族角色,以及就该等角色进行品牌管理及营销。

公司将 B.Duck 家族角色及品牌授权予被授权商,可在多种产品上使用公司的角色,包括家居生活、服装、服饰及婴幼儿个人护理等。

知识产权及公司的品牌是公司业务的核心。公司的业务包括创建、设计及授权自创、自有及标志性的 B.Duck 家族角色,以及就该等角色进行品牌管理及于多个渠道进行营销。

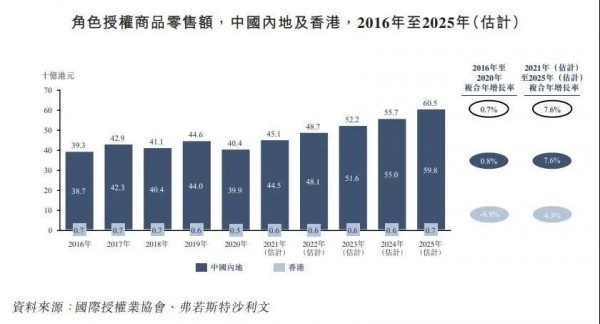

德盈控股所处的角色授权赛道市场规模中等,年复合增长率中规中矩。佛若斯特沙利文预计,由于国内知识产权的创作能力不断提升,且消费者对知识产权保护的意识增强,预期于2021年至2025年角色知识产权授权商品的零售额将按约7.6%的复合年增长率快速增长,于2025年在中国内地的零售额将达约598亿港元。

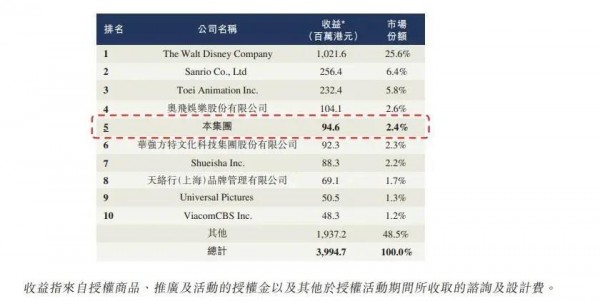

竞争格局方面,德盈控股在中国内地角色授权市场位居第五,市场份额为2.4%,仅为排名第一的迪斯尼市场份额的十分之一。

中国内地角色授权市场龙头企业如下:

排名第一的公司是迪斯尼,旗下IP人尽皆知,在此不做赘述。

排名第二的是日本三丽鸥公司,旗下最著名的IP是Hello Kitty。

排名第三的是日本东映动画,旗下拥有龙珠、海贼王、数码宝贝等经典IP。

排名第四的是中国公司奥飞娱乐(002292),旗下拥有喜羊羊、巴啦啦、大卫贝肯、铠甲勇士等众多中国观众耳熟能详的本土IP。

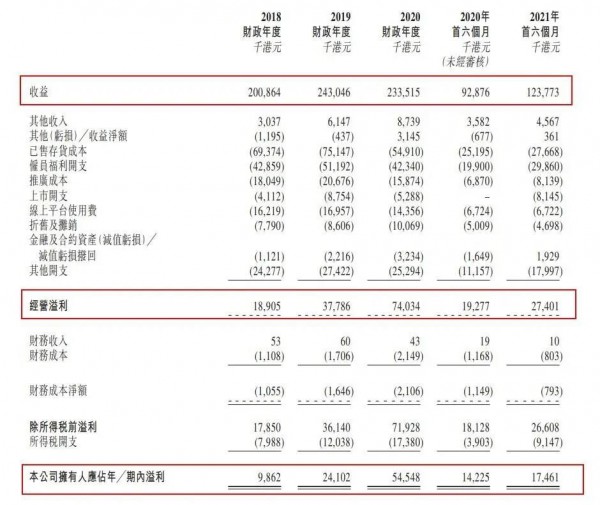

2021上半年利润1746万港元

该公司于往绩记录期间,自两个业务分部(角色授权业务以及电子商务业务)产生收益,电商业务占比较大。

公司2018至2020年营收年复合增长率为7.8%,其中2020年受疫情影响,营收同比2019年有所下降;今年上半年营收达到1.24亿港元,同比增长33.3%。

净利润方面,公司净利润在最近的三年中快速增长,复合年增长率高达117%,究其原因,2019年汇率亏损降低,以及收到政府补贴、出租小黄鸭模型获取其他收入。2020年在营收同比下滑的情况下,利润依然有翻倍的增长,原因是政府疫情补贴、雇员福利开支大幅降低(裁员),以及推广成本大幅降低等因素。2021上半年利润1746万港元,同比增长22%,增速大幅放缓。

招股书显示,该公司拥有多元化的26个原创角色,其中最为知名的B.Duck在多个社交及电商平台有超过1050万名粉丝,B.Duck家族角色相关内容观看次数超过7.4亿次。

此外,该公司还有优秀的角色设计能力;专注于亚洲的庞大授权网络及成熟的授权业务;完善的在线销售渠道;及资深的管理层团队几大优势。

单一角色B.Duck依赖严重,占总收益80%

招股书显示,B.Duck一只角色占了该公司角色授权业务总收益的80%左右。目前处于IP大爆发时代,消费者选择众多,如果新世代的青少年对小黄鸭不感冒,则该公司的营收可能会受到重大不利影响。

此外,该公司创作的新角色大多后劲不足。2020年,仅有B.Duck Baby的收入同比实现正增长,增幅约为72%;而Buffy、BathN Duck、DongDuck的收入同比均出现下滑。值得关注的是,2021上半年,德盈的前五大客户分别为唯品会(收入约1420万港元)、鞋服厂商利讯集团(收入约1190万港元)、化妆品厂商广州丽琛商贸(收入约390万港元)、号手体育用品(收入约270万港元)、玩具公司乐的互动娱乐(收入约210万港元)。

来源于:玩具前沿

Pages you might like

Pages you might like

Latest information

Latest information

Follow official account

Follow official account

Online support

Online support

鄂ICP备2022017323号

鄂ICP备2022017323号

鄂公网安备 42018502006493

鄂公网安备 42018502006493

Launch Exhibition

Launch Exhibition

Release information

Release information

Today's topic

Today's topic