香港玩具制造商的产品种类繁多,包括洋娃娃、洋娃娃屋、动作人偶、积木、玩具枪、装扮玩具(成年人日常生活用品的玩具版,如厨房用具、吸尘机等),以及美容工具和医生工具等儿童玩具套装。其他主要类别是电子玩具及游戏、无线电控制或遥控玩具、电动玩具和金属玩具。

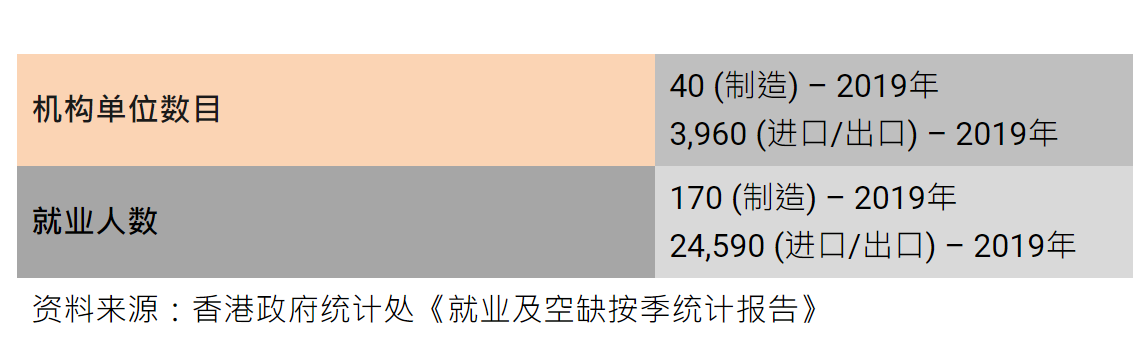

香港玩具制造商为降低经营成本,并保持竞争力,大多在外地设立生产设施,主要位于中国内地。因此,香港许多玩具公司被重新归类为进出口机构,以致香港玩具制造商的数目明显下降。

同时,这些港商设于香港的办事处已经改变职能,主要负责品质控制、管理、营销、财务及会计、产品设计和生产管理。这种从事较高增值活动的趋势有助香港玩具制造商增强竞争力,而搬迁厂房则扩大了他们的生产能力。

在内地进行生产活动的港商,也得力于高效率的支援产业和服务,大大提高生产力、品质、可靠性和交货等方面的竞争力。在塑料模压玩具的基础上,香港玩具制造商也引入服装业、电子业和金属制品业的生产技术。

玩具业采用多种制造技术,其中电脑辅助设计及制造系统(CAD/CAM)应用最广。许多制造商已取得国际标准化组织(ISO)9000认证,而部分也取得CARE Seal合格证书。

业界竞争一向非常激烈,特别是来自内地企业的竞争与日俱增。港商在内地设厂,令生产能力迅速扩大,却也压低了产品价格,影响利润。现时,港商接到的订单,批量通常较小,交货期一般也较短。

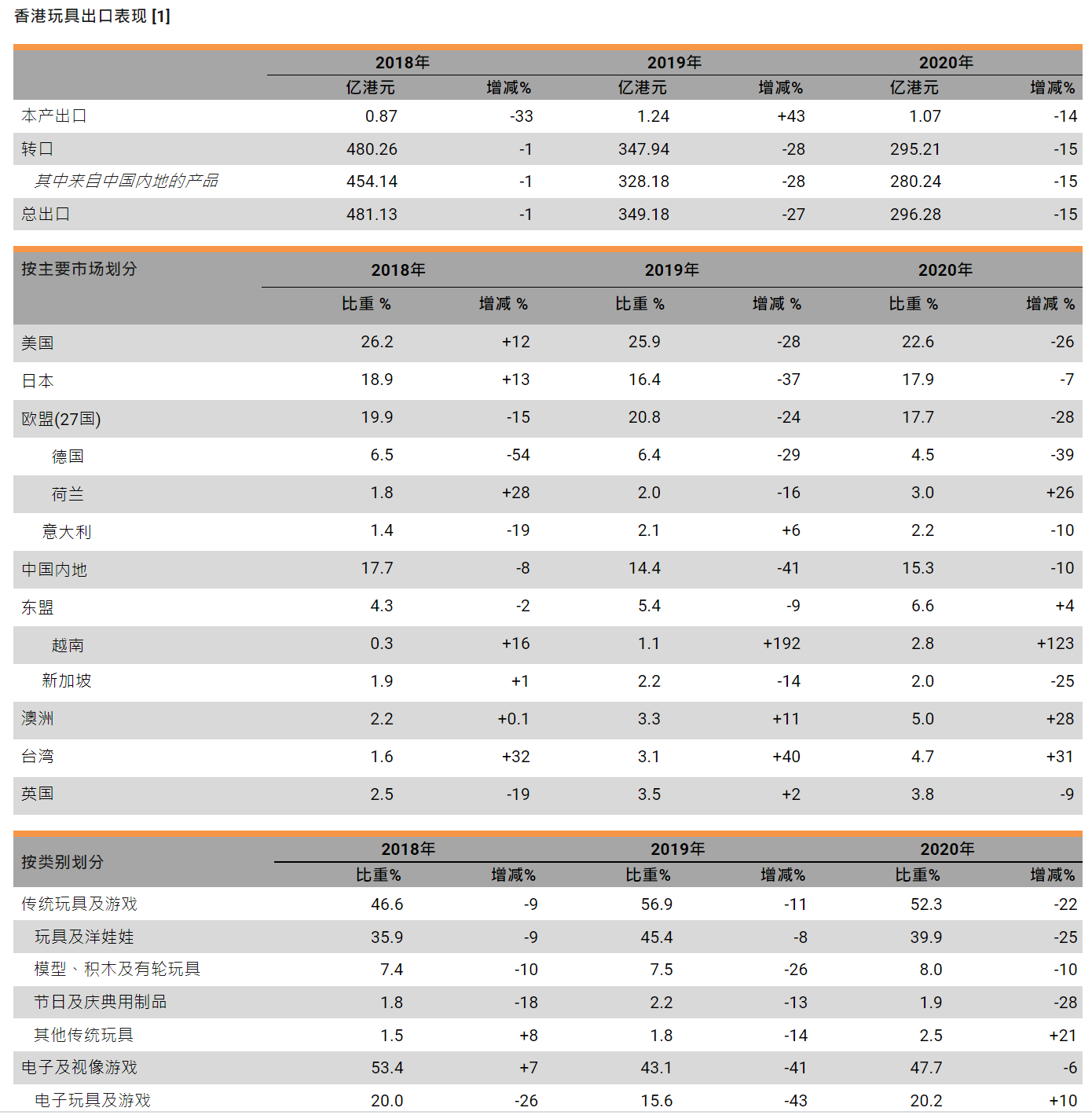

2020年,香港的玩具和游戏出口总额减少15%至300亿港元,是连续第三年下滑。由于许多香港公司拓展全球业务时,已改变了本地办事处的职能,因此本港的玩具和游戏出口自2008年开始一直呈下降趋势,出口总额由2008年的1,060亿港元减至2020年的300亿港元,跌幅超过70%。

2020年,香港大多数主要玩具出口市场都表现疲弱,对日本、中国内地、美国和欧盟的出口分别下跌7%、10%、26%及28%。虽然如此,在新冠肺炎疫情冲击全球下,本港对东盟、澳洲、台湾等市场的出口仍录得增长。例如,本港对越南的玩具和游戏出口继2019年锐增近两倍后,2020年在电子游戏零件及附件(协制编号95049092)出口上扬带动下,再度取得亮眼成绩,出口总额上升123%至8.24亿港元。同时,2020年本港对台湾的玩具出口达14亿港元,连续第四年录得增长,且过去3年的累计出口增长达141%,这主要是受惠于视像游戏控制台及视像游戏机(协制编号95045000)的出口增加。

产品方面,传统玩具及游戏所受的打击最甚,2020年的出口总额按年急挫22%。尽管如此,疫情期间,拼图板(协制编号95030060)、棋类用品(协制编号95049040),以及游乐场、桌上或室内游戏(协制编号95049080)等家庭娱乐产品的出口却显著上升12%至356%不等。电子及视像游戏的出口则微跌6%,原因可能是索尼(Sony)的PlayStation 5和微软(Microsoft)的Xbox系列X/S游戏机自2020年11月推出以来,一直受到全球晶片短缺影响,至今仍然供不应求。

销售渠道

香港出口商以生产高品质玩具著称。业界大部分收益来自为海外业界巨头、品牌拥有者及授权项目持有人进行的外包生产业务,例如美国迪士尼(Disney)、孩之宝(Hasbro)、美泰儿(Mattel)和华纳兄弟(Warner Bros.)、德国夏芙(Zapf),以及日本万代(Bandai)和多美(Takara Tomy)。生产规格及产品设计通常由海外买家提供,这种安排可使本地制造商尽量降低在产品设计、存货和营销等方面的风险。不过,香港制造商也逐渐为客户提供设计、工程、建模、模具、品质控制及其他技术方面等专业服务,并开发自己的品牌。香港公司的知名品牌有世界英雄联盟、彩星及伟易达(V‑Tech)等。另一方面,有些制造商还出口无品牌的非专利产品。贸易公司则向不同的小型制造商采购各种非专利产品。

不少香港玩具制造商定期参加组织完善及具影响力的国际贸易展览会,藉此扩大商业网络、发掘市场机会,以及在海外推广产品形象及品牌。下表列出一些主要的业界展览会:

国家/地区 | 主要展览会 |

香港 | 1月举行的香港玩具展 (2021年3月举行网上展,7月举行实体展) |

中国内地 | 10月在上海举行的中国玩具展 |

美国 | 2月在纽约举行的美国国际玩具展览会 |

欧洲 | 1至2月在德国举行的纽伦堡国际玩具展览会 (2021年夏季展于7月举行) |

中东 | 3月在迪拜举行的中东玩具展览会 (2021年的展览会于5月举行) |

俄罗斯 | 2月在莫斯科举行的俄罗斯国际儿童产品博览会 (2021年的展览会于4月举行) |

日本 | 6月在东京举行的日本东京国际玩具展 |

香港贸发局也为香港制造商举办考察团及配对活动,访问特定市场,协助他们建立新的业务关系。

业界趋势

根据欧睿国际(Euromonitor International)的资料,全球玩具及游戏零售额继2019年上升2%后,在2020年估计增长7%,很大程度是受美国、中国内地等主要市场的强劲增长带动。中国内地、印尼、菲律宾、印度和波兰等人口庞大的新兴市场将继续为销售带来动力,预料直至2024年的5年间,这些市场的复合年增长率将介乎9%至27%。

2019年,电子商贸在全球玩具和游戏总销售额的占比为54%。2020年,新冠肺炎爆发期间,许多消费者转到网上购物,令电商的占比大幅上升。为应对经营困难,许多实体店零售商都与电子商贸业者建立合作关系,以开展或加强发展网上业务。预计疫情过后,不少零售商将采用全渠道零售模式,为顾客提供顺畅无阻的购物体验,以带动人流和销情。

要成功拓展大众市场,往往须依靠凌厉的广告攻势或捆绑式促销。越来越多玩具制造商与其他行业的公司合作促销,尤以快餐连锁店为然。玩具制造商也与电影制片商达成授权协议,生产与电影角色有关的产品,例如迷你兵团(Minions)、漫威(Marvel)的超级英雄系列、蝙蝠侠(Batman)和迪士尼人物。有些成功的产品源自受欢迎的手机或视像游戏,例如愤怒鸟(Angry Bird)、Candy Crush、宠物小精灵Go (Pokémon Go)、英雄联盟(League of Legends)及Apex英雄(Apex Legends)。同时,社交媒体营销已成为日益重要的宣传策略,有助推动玩具及游戏销情。

海外买家向来十分关注安全标准、法规和行业守则。例如,国际玩具业协会(ICTI)在香港玩具制造商积极参与下,向其成员国的玩具及相关产品制造商、分销商及零售商推出ICTI行业守则,并设有CARE审核程序。

玩具的生命周期越来越短,增加了产品开发的风险,香港供应商的利润也会受到影响。业界必须投资进行研发,加强内部设计能力及创造增值特点,以免产品被竞争对手轻易复制。在这背景下,越来越多玩具公司著手创制独一无二的玩具系列。例如,东方玩具公司的微影(TINY)是香港的玩具和模型品牌,推出1比18、1比43及1比64等多种比例的模型、配件和场景模型,广受收藏家及年轻一代欢迎。

现今的儿童比上一代早熟,仅12岁起便对视像游戏、电脑、音乐和化妆品深感兴趣。这种趋势对玩具制造商带来挑战,必须推出创新的玩具来吸引儿童。与此同时,市场对有助智力、创造力、协调力和感官能力发展的玩具需求增加,与科学、科技、机械、工程、艺术及数学(STREAM)课题有关的益智及高科技玩具在全球各地的玩具游戏展越来越受重视。「我100分」等一些本地益智玩具店设有博客和讨论区,为家长提供专业意见。

CEPA

根据《内地与香港关于建立更紧密经贸关系的安排》(CEPA),由2006年1月1日起,所有原产于香港的产品,包括玩具,均可免关税输入内地。根据既定程序,尚未订立CEPA原产地规则的产品,经香港制造商提出申请,并符合双方商定的CEPA原产地规则,将可享有零关税优惠。

可享受CEPA关税优惠待遇的玩具所适用的原产地规则,与香港出口的同类产品的既有原产地规则相同。一般来说,从纺织布匹制造的玩具,确定其原产地的主要工序是剪裁及缝制,必须在香港进行。从塑胶片制造的玩具,主要工序为切割塑胶片,以热封方法连接塑胶片及装上气嘴,必须在香港进行。有关详情请按此处。

影响玩具出口的一般贸易措施

传统市场对玩具贸易甚少设置制度化的障碍,对玩具进口没有数量限制,包括来自香港及中国内地的产品。欧盟自1998年1月起全面撤销对内地玩具的进口配额。欧盟和日本对玩具征收的最惠国待遇关税基本上仍为零至5%之间,而美国则一般允许免关税进口,不过圣诞树用的成套灯饰(协制编号940530)除外。另一方面,海外市场对产品安全和环保的要求越来越严格。

在美国,所有供12岁及以下儿童使用的玩具必须经过第三方测试,并取得儿童产品证书(CPC)的认证,以符合美国国会制订的联邦玩具安全标准及其他适用规定。联邦玩具安全标准ASTM F963‑17是一套全面的标准,旨在应对玩具可能出现的各种危险。所有于2018年2月28日或之后制造或进口到美国的儿童玩具都必须通过测试和认证。2008年,《消费品安全改进法》(CPSIA)生效,把当时有效的自愿性玩具安全标准更改成覆盖全国的强制性儿童产品安全规例。

欧盟方面,第2009/48/EC号指令(《玩具安全指令》)规定,玩具必须符合指令订明的安全标准,方可在欧盟市场发售,同时还须遵守欧盟所有其他适用法例。《玩具安全指令》的一般条款已于2011年7月20日生效,而化学品安全规定则于2013年7月20日生效。新指令因应技术发展及新的安全问题,对有关规定作出更新。指令补充并增加了有关玩具警告用语和进口商责任的原有规定。除扩大一般安全规定外,指令也制订了物理和机械特性、易燃性、化学特性、电气特性、卫生和放射性等规定,并对化学危害性实施更严格的规定,例如可能致癌、导致基因突变、降低生育能力或伤害胎儿的化学物质,当中包括玩具释出的重元素和引起过敏的芳香剂。制造商可使用欧盟协调标准完成自我验证,或透过认可机构进行第三方验证,以遵守以上规定。所有于欧盟销售的玩具必须附有CE标志,即制造商就玩具符合基本安全规定所作出的声明。

在日本,专为6岁以下儿童而设或者可能会与儿童口腔直接接触的玩具,必须遵守《日本食品卫生法》(Japan Food Sanitation Law)。另一方面,供14岁以下儿童使用的玩具要符合自愿性的日本玩具安全标准(简称ST标准)。ST标准由日本玩具协会制订,由3个安全标准组成,即机械和物理特性、易燃性及化学特性,最新的ST‑2016第三版已自2020年12月31日起全面实施。

自2007年6月起,中国内地政府对玩具实施中国强制性产品认证(CCC)计划。童车、电玩具、塑胶玩具、金属玩具,弹射玩具和娃娃玩具等6类玩具,已被纳入CCC认证范围。这些玩具必须先申领并附有CCC认证标志,方能出厂、销售、进口或在其他经营活动中使用。此外,《进出口玩具检验监督管理办法(修订)》对存在缺陷可能导致儿童伤害的进出口玩具的召回实施监督管理。自2019年5月起,海关总署是指定的进出口玩具检验监督管理部门,而列入强制性产品认证目录的进口玩具,必须取得CCC认证,否则必须根据海关总署的规定接受抽查检验。

产品趋势

视像游戏:视像游戏已经成为带动全球玩具和游戏业销售增长的主要动力。在2015至2019年期间,视像游戏的销路以复合年增长率7%的速度增长。根据欧睿国际的资料,2019年,玩具业总销售额为2,550亿美元,当中视像游戏领域占60%以上,相比之下传统玩具和游戏领域仅录得轻微增长。新冠肺炎疫情爆发,也令数码娱乐趋势更为炽热,因此在未来日子,视频游戏的销情估计将继续畅旺。其他因素包括新兴市场的互联网连接有所改善、电子竞技兴起,以及著名游戏机公司、游戏开发商以至发行商等价值链不同环节的业者加快产品开发和创新步伐。

益智玩具:家长喜欢选购一些可为子女带来额外益处的玩具,以加强他们在认知、社交、体格、智力、美感和情感等各方面的均衡发展。这些玩具包括拼图、积木、科学玩具,以及美术和工艺品等。新冠肺炎疫情期间,儿童因停课而长期待在家里,令这类玩具备受青睐。欧睿国际预测,疫情过后,家长对益智玩具的需求将保持强劲,估计到2024年,累计销售增长率将达8%。另一方面,一些互联网零售商提供订阅盒服务,并按家长的需要提供精选益智玩具,深受家长欢迎,在美国等市场尤其流行。

数码化:许多传统玩具和游戏制造商和品牌都把电子和新技术与玩具结合起来,以增添玩法。随著科技的发展,这类产品的开发和生产成本已较容易负担。例如,乐高(LEGO)于2020年8月推出视像游戏超级玛利欧(Super Mario)的实体玩具组合。该款乐高版的玛利欧互动人偶内置活动感应器、LCD屏幕和扬声器,可在游戏期间侦测所在位置和处境,并可透过蓝牙连接乐高的超级玛利欧应用程式,让玩家互相交流。这款游戏为儿童带来崭新的玩乐体验,让他们发挥想像力,为这个国际著名卡通角色打造各种各样的刺激历险,以有趣的方式与其他孩子比拼一番。

专利授权:疫情下,世界各地的电影院都要关闭,但是美泰儿(Mattel)、MGA Entertainment、Funko及乐高等主要业者仍继续把旗下角色授权予其他行业使用。例如,2020年11月,美泰儿宣布将与Hello Kitty品牌联名推出以成人和儿童为对象的全新芭比(Barbie)洋娃娃系列。另一方面,视像游戏发行商也把受欢迎的游戏内容授权出去。2020年6月,免费战术竞技游戏Apex英雄的发行商Electronic Arts与总部设于美国的玩具公司Jakks Pacific宣布达成多年期全球玩具专利授权协议,便是一个近期例子。

收藏品市场发展蓬勃:为了各种原因,包括重拾童真,不少成年人甚至长者都有收藏玩具的嗜好。时至今日,收藏品市场已经壮大成为玩具业的重要部分。这些消费者的购买力强,喜欢搜集软胶玩具、模型车、动作人偶及塑像等。随著制模及生产技术日趋成熟,生产商可以设计并制造出质量上乘、比例准确及细节精致的收藏品。香港生产商Hot Toys以制作非常高质量的动作人偶见称,造型取材自流行电影、视像游戏、漫画及知名人士等。传统玩具制造商也常为相同产品推出儿童和收藏家两个系列。以美泰儿的芭比洋娃娃、Matchbox压铸模型车和Hot Wheels跑车套装为例,不但儿童系列深受欢迎,收藏品业务也很可观。

Pages you might like

Pages you might like

Latest information

Latest information

Follow official account

Follow official account

Online support

Online support

鄂ICP备2022017323号

鄂ICP备2022017323号

鄂公网安备 42018502006493

鄂公网安备 42018502006493

Launch Exhibition

Launch Exhibition

Release information

Release information

Today's topic

Today's topic